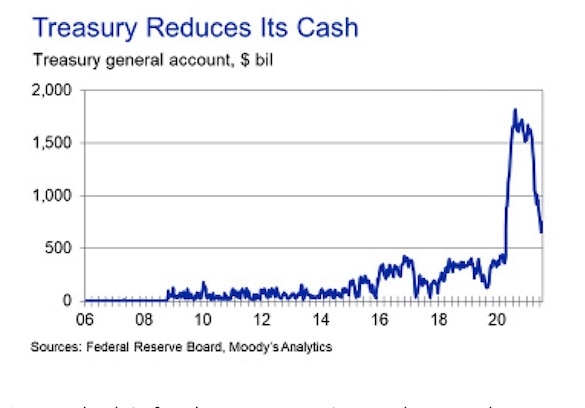

Это по-прежнему выше стандартных 200-400 млрд долларов, которые бюджет имел в виде «резерва» в предыдущие два года, но втрое ниже пиковых значений, зафиксированных в октябре 2020-го.

США активно расходуют сформированную в прошлом году «заначку» на третий пакет помощи населению и бизнесу объемом 1,9 триллиона долларов, который Джо Байден утвердил в марте.

Причем в ближайшие недели этот процесс ускорится, предупреждает аналитик Moody’s Марк Занди.

31 июля заканчивается срок отмены действия так называемого «потолка госдолга» США: лимит на увеличение займов будет восстановлен, и Минфин Штатов не сможет привлекать новый долг, пока не договорится с конгрессом.

Сделка по «потолку долга», заключенная три года назад, требует, чтобы к «дате икс» на счетах казначейства было не больше 450 млрд долларов. Иными словами, до конца июля ведомству нужно потратить еще 200 млрд.

Активно расходуя запасы, Минфин США резко сократил займы на рынке, отмечает Занди: во втором квартале это было 320 млрд долларов против рекордных 2,75 триллиона в апреле-июле прошлого года.

В результате мировые рынки переживают «пик долларовой ликвидности», констатирует стратег Nordea Андреас Стено Ларсен.

ФРС США продолжает заливать в систему по 120 млрд долларов ежемесячно, скупая казначейские и ипотечные облигации, а Минфин Штатов тратит гораздо больше, чем занимает, организуя дополнительный приток долларов.

Но несмотря на денежное изобилие, рынки не растут: фондовые индексы стагнируют, сырьевые котировки начинают сдуваться, а валюты развивающихся стран слабеют.

Управляющие вынуждены продавать портфели на рынках акций, взлетевших до исторических максимумов, в то время как покупать на рынке облигаций практически нечего, описывает ситуацию президент ACI Russia Сергей Романчук.

Американские банки не находят ничего лучше, чем «сдать» доллары обратно в ФРС через операции обратного репо: их объем взлетел до беспрецедентных 1,1 триллиона долларов, хотя еще в конце прошлого года был практически нулевым.

«Пик ликвидности» будет пройден в ближайшее время, и маятник потоков качнется в обратную сторону, предупреждает Ларсен. После новой сделки по отмене «потолка госдолга», Минфин США начнет активно занимать, восстанавливая запасы средств, а американский бюджет переключится в режим «пылесоса», вытягивающего доллары из системы.

ФРС тем временем уже начинает обсуждать сворачивание программы выкупа, которое может начаться в конце этого года, солидарны Ларсен и аналитики ING. Продолжать «печатать» в прежних масштабах центробанкам мешает ускорение инфляции, которая в США вышла на 13-летние максимумы, а по отдельным метрикам — таким, как рост цен на товары, оказалась рекордной со времен Рональда Рейгана.

Получившие «допинг» в размере 10 триллионов долларов, рынкам придется пережить острый синдром отмены. Ужесточение ФРС приведет к укреплению доллара и ударит в первую очередь по слабым развивающимся рынкам, где «можно ждать одного или нескольких взрывов в ближайшие месяцы», считает Ларсен.

Для России этот сценарий сулит новую волну девальвации рубля. Курс доллара «может вновь уйти к отметке 80 или даже выше, поскольку ужесточение ДКП в США вызовет рост доллара по отношению к другим валютам, а при кризисе иностранные инвесторы продают российские активы и покупают обратно доллары, что вызовет ещё больший импульс к ослаблению национальной валюты», говорит аналитик ИФК «Солид» Дмитрий Донецкий.

Leave a Reply