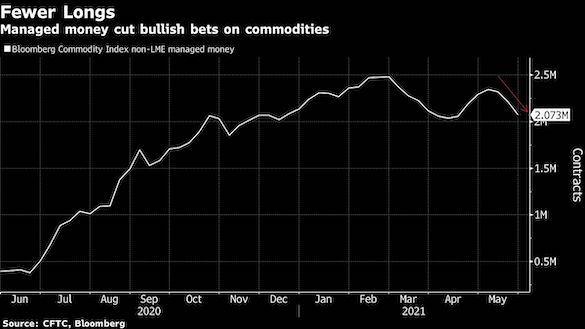

На минувшей неделе хедж-фонды снизили объем длинных позиций во фьючерсах и опционах на 20 из 23 сырьевых товаров, причем сокращение стало рекордным с ноября прошлого года, сообщает Bloomberg со ссылкой на данные Комиссии по торговле товарными фьючерсами США.

Объем «бычьих» ставок на нефть упал до минимума за пять месяцев на ожиданиях снятия санкций с Ирана и притока миллионов баррелей прежде заблокированной нефти на мировой рынок.

Во фьючерсах на зерно, взлетевших на 26% за последний год, длинные позиции хедж-фондов уменьшаются шестую неделю подряд и находятся на минимумах с декабря, по мере того, как инвесторы пользуются рекордными за 10 лет ценами, чтобы уйти с рынка с прибылью.

Еще активнее хедж-фонды сокращают ставки на рынке промышленных металлов, где медь подорожала на 102% за год, а железная руда — на 128%.

Объем длинный позиций в контрактах на медь упал до минимума за 10 месяцев после того, как власти Китая — крупнейшего потребителя промышленных металлов в мире — взялись ограничить сырьевое ралли, бьющее по второй экономике мира.

За первые четыре месяца 2021 года Китая потратил только на нефть, железную и медную руду 150 млрд долларов — на 36 млрд больше, чем годом ранее. Опасаясь раздувания пузыря, Народный банк КНР начал ограничивать приток средств средств в экономику, а финансировании проектов инфраструктуры наметились признаки замедления.

«Кредитование является важным двигателем цен на сырье, и мы полагаем, что цены выходят на пик, когда кредитование достигает пика, — говорит Элисон Ли из Mysteel, соруководитель аналитики по цветным металлам в Шанхае. — Это относится к глобальному кредитованию, но китайские кредиты играют в нем большую роль, особенно если речь идет об инвестициях в инфраструктуру и недвижимость».

Отток спекулятивных денег означает, что сырьевые рынки будут больше зависеть от баланса спроса и предложения, говорит Дон Рус, президент U.S. Commodities: «Мы возвращаемся к нормальныму, а не искаженному фундаменту».

Рынки commodities толкали вверх множество факторов: отскок глобального роста, вызванный вакцинами; проблемы с транспортировкой, ограничивающие поставки; погодные катаклизмы в ключевых регионах роста, а также рост опасений по поводу инфляции и спекулятивное безумие, вызывающее рост инвестиционного спроса, перечисляет Оле Хансен, глава отдела стратегий Saxo Bank на товарно-сырьевом рынке.

Впрочем, ключевой двигатель сырьевых активов — это «печатные станки» мировых центробанков, заливших в экономику 10 триллионов долларов денежной эмиссии и продолжающих накачивать систему ликвидностью со скоростью 200 млрд долларов в месяц.

Этот «праздник жизни» может подойти к концу на фоне ускорения инфляции, которая по отдельным метрикам в США уже стала рекордной почти за полвека.

Хотя ФРС продолжает гнуть официальную линию о том, что ускорение инфляции временное, скорее всего, уже в конце лета ей придется сменить пластинку, считает экономист ING Джеймс Найтли.

На ежегодном симпозиуме центробанков в Джексон-Хоул в августе Федрезерв, вероятно, начнет готовить рынки к сворачиванию программ QE, полагает эксперт.

Leave a Reply